Sentencia C-015/16

ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION- Exequibilidad de

la Ley 1739 de 2014 por

ajustarse a la Constitución

ACCION DE INCONSTITUCIONALIDAD POR VICIOS DE FORMA-Caducidad

ACCION PUBLICA DE INCONSTITUCIONALIDAD-Requisitos mínimos/DEMANDA DE INCONSTITUCIONALIDAD-Razones

claras, ciertas, específicas, pertinentes y suficientes/IDENTIDAD FLEXIBLE-Jurisprudencia

constitucional

DEMANDA DE INCONSTITUCIONALIDAD CONTRA ESTATUTO

TRIBUTARIO Y MECANISMOS DE LUCHA CONTRA LA EVASION POR DESCONOCIMIENTO DEL PRINCIPIO DE IDENTIDAD FLEXIBLE-No

cumple requisitos de claridad, suficiencia y pertinencia/ESTATUTO TRIBUTARIO

Y MECANISMOS DE LUCHA CONTRA LA EVASION POR DESCONOCIMIENTO DEL

PRINCIPIO DE IDENTIDAD FLEXIBLE-Inhibición de la demanda de

inconstitucionalidad

DEMANDA DE INCONSTITUCIONALIDAD EN MATERIA DE

CONTRIBUCION PARAFISCAL A COMBUSTIBLE Y DIFERENCIAL DE PARTICIPACION POR

DESCONOCIMIENTO DEL PRINCIPIO DE IDENTIDAD FLEXIBLE- Declaración de inexequibilidad en sentencia C-726 de 2015

ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA CONTRA LA

EVASION-Contextualización y naturaleza jurídica de la ley

PROYECTO DE LEY DE PRESUPUESTO GENERAL DE LA NACION

PARA LA VIGENCIA FISCAL 2015-Implementación

de medidas que promuevan sostenibilidad fiscal y garanticen finanzas públicas

sanas

LEY DE FINANCIAMIENTO DESTINADA A CUBRIR DESBALANCE

DEL PRESUPUESTO GENERAL DE LA NACION PARA LA VIGENCIA FISCAL 2015-Contenido

PRINCIPIO DE UNIDAD DE MATERIA-Reiteración de jurisprudencia

PRINCIPIO DE UNIDAD DE MATERIA-Racionalización y tecnificación del proceso legislativo

PRINCIPIO DE UNIDAD DE MATERIA-Análisis flexible/PRINCIPIO DE UNIDAD DE MATERIA-Conexidad

temática, teleológica, causal o sistemática

PRINCIPIO DE UNIDAD DE MATERIA-Libertad de configuración del legislador/PRINCIPIO DE UNIDAD DE

MATERIA-Ponderación del principio democrático

PRINCIPIO DE UNIDAD DE MATERIA-Conexidad objetiva y razonable

DEMANDA DE INCONSTITUCIONALIDAD EN MATERIA DE

CONTRIBUCION PARAFISCAL A COMBUSTIBLE Y DIFERENCIAL DE PARTICIPACION POR

DESCONOCIMIENTO DEL PRINCIPIO DE UNIDAD DE MATERIA-Conexidad temática y teleológica con el título y finalidad de la medida

PRINCIPIO DE PARTICIPACION CIUDADANA-Reiteración de jurisprudencia

OBSERVACIONES CIUDADANAS A PROYECTO DE LEY O ACTO

LEGISLATIVO-Requisitos para la publicación

OBSERVACIONES CIUDADANAS A PROYECTO DE LEY O ACTO

LEGISLATIVO-Jurisprudencia constitucional

PRINCIPIO DE LAS MAYORIAS EN PROYECTO DE LEY-Mecanismo de democracia representativa

OBSERVACIONES CIUDADANAS A PROYECTO DE LEY O ACTO

LEGISLATIVO-Defecto en trámite no involucra inexequibilidad

formal de ley si no se afecta proceso de formación de voluntad democrática en

las cámaras ni se desconoce contenido básico institucional

FACULTAD DE COMISIONES DE ASUNTOS ECONOMICOS DE

SENADO Y CAMARA PARA SESIONAR DE MANERA CONJUNTA-Reiteración de jurisprudencia

SISTEMA BICAMERAL DEL PODER LEGISLATIVO-Autonomía e independencia de cada cámara/CONSTITUCION POLITICA-Excepciones

a la regla general al autorizar sesiones conjuntas de cámara y senado

SENADO DE LA REPUBLICA Y CAMARA DE REPRESENTANTES-Reunión en un solo cuerpo

PLAN NACIONAL DE DESARROLLO-Discusión y evaluación en sesión plenaria de Senado y Cámara

MENSAJE DE URGENCIA-Deliberación conjunta de Senado y Cámara/MENSAJE DE URGENCIA-Realización

de sesiones conjuntas según artículo 347 de la Constitución

REGLAMENTO DEL CONGRESO DE LA REPUBLICA-Sesión conjunta de comisiones de Senado y Cámara

CONSTITUCION POLITICA-Permite que proyecto de presupuesto se presente desbalanceado

LEY DE FINANCIAMIENTO-Debate y aprobación de manera conjunta según Ley 633 de 2000

PROYECTOS DE LEY-Deliberación

conjunta de Comisiones de Asuntos Económicos en primer debate

PROYECTO DE LEY DESTINADO A FINANCIAR DEFICIT

FISCAL DEL PRESUPUESTO GENERAL DE LA NACION-Primer debate

de forma conjunta por Comisiones de Asuntos Económicos

PRINCIPIO DE CONSECUTIVIDAD-Reiteración de jurisprudencia

PRINCIPIO DE CONSECUTIVIDAD-Comprensión armónica con el principio de identidad flexible

PRINCIPIO DE CONSECUTIVIDAD Y PRINCIPIO DE

IDENTIDAD FLEXIBLE EN PROYECTO DE LEY-Potestad de

cambio no es absoluta

PROYECTO DE LEY-Variaciones

introducidas durante trámite legislativo no deben devolverse a primer debate

para surtir todo el proceso/PROYECTO DE LEY-Devolución asuntos nuevos no

tratados para que sean aprobados o discutidos por comisión y/o plenaria que

estudió el proyecto con anterioridad

PRINCIPIO DE CONSECUTIVIDAD-Línea jurisprudencial

PRINCIPIO DE CONSECUTIVIDAD-Se predica de asuntos o temas regulados en la ley que contiene los

artículos que deben surtir los debates correspondientes

PRINCIPIO DE LEGALIDAD-Reiteración de jurisprudencia

PRINCIPIO DE LEGALIDAD-Concepto

PRINCIPIO DE LEGALIDAD EN EL ESTADO SOCIAL DE

DERECHO-Importancia

RESPONSABILIDAD DE LOS SERVIDORES PUBLICOS-Marco constitucional y legal

CONTROL DISCIPLINARIO DE SERVIDORES PUBLICOS-Potestad sancionadora del Estado

RESERVA DE INICIATIVA LEGISLATIVA EN MATERIA

TRIBUTARIA-Reiteración de jurisprudencia

PROYECTO DE LEY EN MATERIA TRIBUTARIA-Trámite en la Cámara de Representantes

DISPOSICIONES EN MATERIA TRIBUTARIA-Determinación debe atender a su contenido sustantivo y repercusiones

sobre el alcance de las obligaciones y no al título del proyecto

RESERVA DE INICIATIVA LEGISLATIVA EN MATERIA

TRIBUTARIA-Principio de razonabilidad

RESERVA DE INICIATIVA LEGISLATIVA EN MATERIA

TRIBUTARIA-Control político

RESERVA DE INICIATIVA LEGISLATIVA EN MATERIA

TRIBUTARIA-Excepciones

RESERVA DE INICIATIVA LEGISLATIVA EN MATERIA

TRIBUTARIA-No aplicación de la regla da lugar a vicio de

trámite insubsanable

PRESUPUESTO GENERAL DE LA NACION-Ley de financiamiento

PRESUPUESTO PUBLICO-Herramienta fundamental para la ejecución de la política económica del

Estado

PRESUPUESTO-Supeditado a

principios y directrices de la Constitución y Ley Orgánica

LEY DE APROPIACIONES-Marco de sostenibilidad fiscal y correspondencia al Plan Nacional de

Desarrollo

LEY DE APROPIACIONES-Debe contener totalidad de gastos que Estado pretenda realizar durante

respectiva vigencia fiscal/PROYECTO DE PRESUPUESTO-Creación de nuevas

rentas o modificación de existentes para financiar gastos cuando ingresos

autorizados no sean suficientes para atender los proyectados

ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA CONTRA LA

EVASION-Trámite legislativo de Ley 1739 de 2014

PRINCIPIO DE UNIDAD DE MATERIA-Amplia facultad legislativa en materia tributaria

PRINCIPIO DE UNIDAD DE MATERIA-Aplicación del principio pro actione

ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA CONTRA LA

EVASION-Busca mediante reforma tributaria obtener ingresos

para financiar déficit del Presupuesto General de la Nación para la vigencia

2015 y generar rentas permanentes que sean factor de sostenibilidad a las

finanzas públicas de años posteriores

PROYECTO DE LEY EN MATERIA DE IMPUESTO A LA

RIQUEZA-Inescindible unidad conceptual con el núcleo

temático de la Ley 1739 de 2014

PROYECTO DE LEY EN MATERIA DE IMPUESTO SOBRE LA RENTA PARA LA EQUIDAD CREE-Relación temática y

sistemática con el propósito de la Ley 1739 de 2014

PROYECTO DE LEY EN MATERIA DE SOBRETASA DEL

IMPUESTO SOBRE LA RENTA PARA LA EQUIDAD CREE-No desconoce el

principio de unidad de materia

PROYECTO DE LEY EN MATERIA DE IMPUESTO SOBRE LA

RENTA-No desconoce el objetivo de la Ley 1739 de 2014

PROYECTO DE LEY EN MATERIA DE MECANISMOS DE LUCHA

CONTRA LA EVASION-Relación temática y

sistemática con el propósito de la Ley 1739 de 2014

PROYECTO DE LEY EN MATERIA DE MODIFICACIONES AL

ESTATUTO TRIBUTARIO-No desconoce el principio

de unidad de materia

PROYECTO DE LEY EN MATERIA DE FINANCIACION DEL

MONTO DE GASTOS DE LA VIGENCIA 2015-Conexidad

temática y teleológica con el propósito de la Ley 1739 de 2014

PRINCIPIO DE PARTICIPACION CIUDADANA-No existe vulneración debido a la discrecionalidad de cámaras

legislativas para incluir y acoger propuestas, opiniones u observaciones

REGLAMENTO DEL CONGRESO DE LA REPUBLICA-Condiciones a observaciones o propuestas planteadas en trámite de

proyecto de ley

PRINCIPIO DE PARTICIPACION-Autonomía del ponente en trámite de proyecto de ley para decidir si

incluye o no totalidad de intervenciones

PROYECTO DE PRESUPUESTO DE RENTAS Y LEY DE

APROPIACIONES-Autorización a comisiones

de asuntos económicos de Senado y Cámara para deliberar conjuntamente en primer

debate/PROYECTO DE LEY DE FINANCIAMIENTO DEL PRESUPUESTO DESBALANCEADO-Presentación

ante comisiones de asuntos económicos de Senado y Cámara

LEY SOBRE ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION-Facultad de comisiones de

asuntos económicos de Senado y Cámara para discutir y aprobar conjuntamente en

primer debate sin necesidad de mensaje de urgencia

PRINCIPIO DE CONSECUTIVIDAD-Exigencia/PRINCIPIO DE CONSECUTIVIDAD-Obligaciones de células legislativas

LEY SOBRE ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION-No transgrede principio de

consecutividad en relación con supuesta omisión a petición de votar artículo

por artículo en comisiones de Senado y Cámara

PRESUPUESTO GENERAL DE LA NACION PARA LA VIGENCIA

2015-Ley 1739 de 2014 es ley de

financiamiento y no reforma tributaria

LEY SOBRE ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION-No desconoce principio de

consecutividad al no realizar cuatro debates reglamentarios en la medida que

todo el proyecto surtió tres debates establecidos para sesionar en forma

conjunta

PROYECTOS DE LEY EN MATERIA TRIBUTARIA-Trámite en la Cámara de Representantes

PROYECTOS DE LEY EN MATERIA TRIBUTARIA-Excepción del trámite ante Cámara de Representantes cuando han sesionado

las comisiones de forma conjunta en virtud de un mensaje de urgencia/PROYECTOS

DE LEY EN MATERIA TRIBUTARIA-Garantía de autonomía territorial cuando se

asegura participación de Cámara de Representantes al inicio del procedimiento

legislativo

PROYECTOS DE LEY EN MATERIA TRIBUTARIA-No existe prohibición o impedimento para debate y aprobación en segundo

debate por plenaria del Senado

LEY SOBRE ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION-No desconoce reserva de

iniciativa legislativa en materia tributaria al haber iniciado segundo debate

en el Senado y haber realizado primer debate de manera conjunta por comisiones

de asuntos económicos

LEY SOBRE ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION-Ley 1739 de 2014 se ajusta

a la Constitución respecto al proceso de formación

PRESUPUESTO-Facultad para

presentar proyecto de ley de financiamiento se halla limitada en el tiempo y en

la cantidad a recaudar

PRESUPUESTO-Límite temporal

y material

PRESUPUESTO GENERAL DE LA NACION-Contiene presupuesto de rentas y ley de apropiaciones

PRESUPUESTO DE RENTAS Y LEY DE APROPIACIONES-Deben corresponder al Plan Nacional de Desarrollo y aprobarse en un

marco de sostenibilidad fiscal

GASTOS PUBLICOS-Limitados en

cuantía, finalidad y temporalidad por ley de apropiaciones/INGRESOS O

PRESUPUESTO DE RENTAS-Estimativo que se prevé recaudar durante vigencia

fiscal determinada

PRESUPUESTO DE RENTAS-No contiene autorización sino estimación o cálculo anual a diferencia de

la ley de apropiaciones que si la contiene

LEY DE FINANCIAMIENTO-Expresión “para financiar el monto de los gastos contemplados” del

artículo 347 superior permite concluir que si bien es el principal propósito no

es el único

LEY DE FINANCIAMIENTO-Gobierno contempla medidas tributarias para vigencias adicionales a las

del presupuesto que se pretende complementar

ESTADO DE EMERGENCIA-Permanencia de tributos creados transitoriamente

LEY DE FINANCIAMIENTO-Puede contemplar medidas con vocación de permanencia/LEGISLADOR-Potestad

para determinar el carácter temporal o permanente de cada tributo

PLAN NACIONAL DE DESARROLLO-Medidas tributarias adoptadas no solamente para el año 2015 sino para

todo el cuatrienio, dada la necesidad de financiar el Plan Nacional de

Desarrollo

PRESUPUESTO-Inclusión de

tributos para vigencias posteriores no constituye vicio que haga

inconstitucional ley que los contempla

PRESUPUESTO GENERAL DE LA NACION-No contraría la Constitución, que ley de financiamiento contemple

medidas no relacionadas con la vigencia fiscal que se persigue financiar sino

que se destaquen por tener vocación de permanencia

LEY SOBRE ESTATUTO TRIBUTARIO Y MECANISMOS DE LUCHA

CONTRA LA EVASION-No desconoce principio de

legalidad al no advertir extralimitación del Gobierno Nacional

Referencia: expediente D-10691

Demanda de inconstitucionalidad contra la Ley 1739

de 2014 “Por medio de la cual se modifica el Estatuto Tributario, la Ley

1607 de 2012, se crean mecanismos de lucha contra la evasión y se dictan otras

disposiciones”.

Actores: Fernando Araujo Rumié, Pierre Eugenio

García, Ernesto Macías Tovar, Alfredo Ramos Maya e Iván Duque Márquez.

Magistrado Ponente:

JORGE IGNACIO PRETELT CHALJUB

Bogotá D. C., veintisiete

(27) de enero de dos mil dieciséis (2016).

La Sala Plena de la Corte Constitucional, conformada por los magistrados María Victoria Calle Correa -quien la

preside-, Luis Guillermo Guerrero Pérez, Alejandro Linares Estrada, Gabriel

Eduardo Mendoza Martelo, Gloria Stella Ortiz Delgado, Jorge Iván Palacio

Palacio, Jorge Ignacio Pretelt Chaljub, Alberto Rojas Ríos y Luis Ernesto

Vargas, en ejercicio de sus atribuciones constitucionales y en cumplimiento de

los requisitos y trámites establecidos en el Decreto 2067 de 1991, ha proferido

la presente sentencia con fundamento en los siguientes,

I. I. ANTECEDENTES

En ejercicio de la acción pública de

inconstitucionalidad, los ciudadanos Fernando Araujo Rumié, Pierre Eugenio

García, Ernesto Macías Tovar, Alfredo Ramos Maya e Iván Duque Márquez

demandaron la Ley 1739 de 2014, “Por medio de la cual se modifica el Estatuto

Tributario, la Ley 1607 de 2012, se crean mecanismos de lucha contra la evasión

y se dictan otras disposiciones”, cuya demanda fue radicada en esta

Corporación con el número de expediente D-10691.

Mediante auto calendado el 21 de abril de 2015, el

Despacho del Magistrado Sustanciador Dr. Jorge Ignacio Pretelt Chaljub, admitió

la demanda presentada.

A continuación se

transcribe la ley acusada:

LEY 1739 DE

2014

(Diciembre

23)

Por medio

de la cual se modifica el Estatuto Tributario, la Ley 1607 de 2012, se crean mecanismos de lucha contra

la evasión y se dictan otras disposiciones.

EL

CONGRESO DE COLOMBIA

DECRETA:

CAPÍTULO I

Impuesto a

la Riqueza

Artículo

1°. Adiciónese el artículo 292-2 del Estatuto Tributario el cual quedará así:

"Artículo 292-2.

Impuesto a la Riqueza - Sujetos Pasivos. Por los años 2015, 2016, 2017

y 2018, créase un impuesto extraordinario denominado el Impuesto a la Riqueza a

cargo de:

1. Las personas naturales, las sucesiones

ilíquidas, las personas jurídicas y sociedades de hecho, contribuyentes del

impuesto sobre la renta y complementarios.

2. Las personas naturales, nacionales o

extranjeras, que no tengan residencia en el país, respecto de su riqueza

poseída directamente en el país, salvo las excepciones previstas en los

tratados internacionales y en el derecho interno.

3. Las personas naturales, nacionales o

extranjeras, que no tengan residencia en el país, respecto de su riqueza

poseída indirectamente a través de establecimientos permanentes, en el país,

salvo las excepciones previstas en los tratados internacionales y en el derecho

interno.

4. Las sociedades y entidades extranjeras

respecto de su riqueza poseída directamente en el país, salvo las excepciones

previstas en los tratados internacionales y en el derecho interno.

5. Las sociedades y entidades extranjeras

respecto de su riqueza poseída indirectamente a través de sucursales o

establecimientos permanentes en el país, salvo las excepciones previstas en los

tratados internacionales y en el derecho interno.

6. Las sucesiones ilíquidas de causantes sin

residencia en el país al momento de su muerte respecto de su riqueza poseída en

el país.

Parágrafo 1°. Para el caso de los contribuyentes del impuesto a

la riqueza señalados en el numeral 3 y 5 del presente artículo, el deber formal

de declarar estará en cabeza de la sucursal o del establecimiento permanente,

según sea el caso.

Parágrafo 2°. Para el caso de los sujetos pasivos

del impuesto a la riqueza que sean personas jurídicas y sociedades de hecho,

sean nacionales o extranjeras, el impuesto a la riqueza desaparece a partir del

1° de enero del año 2018 inclusive".

Artículo 2°. Adiciónese el artículo 293-2 al Estatuto Tributario, el cual quedará así:

"Artículo 293-2. No

Contribuyentes del Impuesto a la Riqueza. No son contribuyentes del

Impuesto a la Riqueza de que trata el artículo 292-2 las personas naturales y

las sociedades o entidades de que tratan los artículos 18, 18-1, el numeral 1

del artículo 19, los artículos 22, 23, 23-1, 23-2, así como las definidas en el

numeral 11 del artículo 191 del Estatuto Tributario. Tampoco son contribuyentes

del impuesto las entidades que se encuentren en liquidación, concordato,

liquidación forzosa administrativa, liquidación obligatoria o que hayan

suscrito acuerdo de restructuración de conformidad con lo previsto en la Ley 550

de 1999, o acuerdo de reorganización de conformidad con la Ley 1116 de 2006 y

las personas naturales que se encuentren sometidas al régimen de insolvencia.

Parágrafo. Cuando se decrete la disolución y liquidación de

una sociedad con el propósito de defraudar a la administración tributaria o de

manera abusiva como mecanismo para evitar ser contribuyente del Impuesto a la

Riqueza, el o los socios o accionistas que hubieren realizado, participado o

facilitado los actos de defraudación o abuso responderán solidariamente ante la

U.A.E. Dirección de Impuestos y Aduanas Nacionales (DIAN) por el impuesto,

intereses y sanciones, de ser el caso, que la sociedad habría tenido que

declarar, liquidar y pagar de no encontrarse en liquidación".

Artículo 3°. Adiciónese el artículo 294-2 al Estatuto Tributario el cual quedará así:

"Artículo 294-2.

Hecho generador. El Impuesto a la Riqueza se genera por la posesión de

la misma al 1° de enero del año 2015, cuyo valor sea igual o superior a $1.000

millones de pesos. Para efectos de este gravamen, el concepto de riqueza es

equivalente al total del patrimonio bruto del contribuyente poseído en la misma

fecha menos las deudas a cargo del contribuyente vigentes en esa fecha.

Parágrafo. Para determinar la sujeción pasiva

a este impuesto, las sociedades que hayan llevado a cabo procesos de escisión y

las resultantes de estos procesos, a partir de la vigencia de la presente ley y

hasta el 1° de enero de 2015, deberán sumar las riquezas poseídas por las

sociedades escindidas y beneficiarias, a 1° de enero de 2015.

Para determinar la sujeción pasiva a este

impuesto, las personas naturales o jurídicas que hayan constituido sociedades a

partir de la vigencia de la presente ley y hasta el 1° de enero de 2015,

deberán sumar las riquezas poseídas por las personas naturales o jurídicas que

las constituyeron y por las sociedades constituidas a 1° de enero de 2015,

teniendo en cuenta en este último caso la proporción en la que participan los

socios en las sociedades así constituidas".

Artículo 4°. Adiciónese el artículo 295-2 al Estatuto Tributario el cual quedará así:

"Artículo 295-2.

Base Gravable. La base gravable del impuesto a la riqueza es el valor

del patrimonio bruto de las personas jurídicas y sociedades de hecho poseído a

1° de enero de 2015, 2016 y 2017 menos las deudas a cargo de las mismas

vigentes en esas mismas fechas, y en el caso de personas naturales y sucesiones

i1íquidas, el patrimonio bruto poseído por ellas a 1°de enero de 2015, 2016,

2017 y 2018 menos las deudas a cargo de las mismas vigentes en esas mismas

fechas, determinados en ambos casos conforme a lo previsto en el Título II del

Libro I de este Estatuto, excluyendo el valor patrimonial que tengan al 1° de

enero de 2015, 2016 y 2017 para los contribuyentes personas jurídicas y

sociedades de hecho, y el que tengan a 1° de enero de 2015, 2016, 2017 y

2018 las personas naturales y las sucesiones i1íquidas, los siguientes bienes:

1. En el caso de las personas naturales, las

primeras 12.200 UVT del valor patrimonial de la casa o apartamento de

habitación.

2. El valor patrimonial neto de las acciones,

cuotas o partes de interés en sociedades nacionales poseídas directamente o a

través de fiducias mercantiles o fondos de inversión colectiva, fondos de

pensiones voluntarias, seguros de pensiones voluntarias o seguros de vida

individual determinado conforme a las siguientes reglas: En el caso de

acciones, cuotas o partes de interés de sociedades nacionales, poseídas a

través de fiducias mercantiles o fondos de inversión colectiva, fondos de

pensiones voluntarias, seguros de pensiones voluntarias o seguros de vida

individual el valor patrimonial neto a excluir será el equivalente al

porcentaje que dichas acciones, cuotas o partes de interés tengan en el total

de patrimonio bruto del patrimonio autónomo o del fondo de inversión colectiva,

del fondo de pensiones voluntarias, de la entidad aseguradora de vida, según

sea el caso, en proporción a la participación del contribuyente.

3. El valor patrimonial neto de los bienes

inmuebles de beneficio y uso público de las empresas públicas de transporte

masivo de pasajeros, así como el valor patrimonial neto de los bancos de

tierras que posean las empresas públicas territoriales destinadas a vivienda

prioritaria.

4. El valor patrimonial neto de los activos

fijos inmuebles adquiridos y/o destinados al control y mejoramiento del medio

ambiente por las empresas públicas de acueducto y alcantarillado.

5. El valor de la reserva técnica de Fogafín

y Fogacoop.

6. Respecto de los contribuyentes de que

tratan los numerales 4 y 5 del artículo 292-2 del Estatuto Tributario que sean

entidades financieras del exterior el valor de las operaciones activas de

crédito realizadas con residentes fiscales colombianos o sociedades nacionales

así como los rendimientos asociados a los mismos.

7. Respecto de los contribuyentes de que

tratan los numerales 4 y 5 del artículo 292-2 del Estatuto Tributario, el valor

de las operaciones de leasing internacional así como los rendimientos

financieros que de ellas se deriven, cuyos objetos sean activos localizados en

el territorio nacional.

8. En el caso de los extranjeros con

residencia en el país por un término inferior a cinco (5) años, el valor total

de su patrimonio líquido localizado en el exterior.

9. Los contribuyentes a que se refiere el

numeral 4 del artículo 19 de este Estatuto, pueden excluir de su base el valor

patrimonial de los aportes sociales realizados por sus asociados.

Parágrafo 1°. La base gravable, en el caso de las

cajas de compensación, los fondos de empleados y las asociaciones gremiales,

estará constituida por el valor del patrimonio bruto del contribuyente poseído

a 1° de enero de 2015, a 1° de enero de 2016 y a 1° de enero de 2017

menos las deudas a cargo del contribuyente vigentes en esas mismas fechas,

siempre que, tanto el patrimonio bruto como las deudas, se encuentren

vinculados a las actividades sobre las cuales tributan como contribuyentes del

impuesto sobre la renta y complementarios.

Parágrafo 2°. Los valores patrimoniales que se

pueden excluir de la base gravable del Impuesto a la Riqueza se determinarán de

conformidad con lo previsto en el Título II del Libro I de este Estatuto. El

valor patrimonial neto de los bienes que se excluyen de la base gravable, es el

que se obtenga de multiplicar el valor patrimonial del bien por el porcentaje

que resulte de dividir el patrimonio líquido por el patrimonio bruto a

1° de enero de 2015, a 1° de enero de 2016, a 1° de enero de 2017

en el caso de los contribuyentes personas jurídicas y sociedades de hecho, y el

que resulte de dividir el patrimonio líquido por el patrimonio bruto a

1° de enero de 2015, 1° de enero de 2016, 1° de enero de 2017 y

1° de enero de 2018 en el caso de los contribuyentes personas naturales y

sucesiones ilíquidas.

Parágrafo 3°. Para efectos del numeral 2 del

presente artículo, las sociedades fiduciarias, las sociedades administradoras

de fondos de inversión colectiva o las sociedades administradoras de fondos de

pensiones voluntarias, o las entidades aseguradoras de vida, según corresponda,

certificarán junto con el valor patrimonial de los derechos o participaciones,

el porcentaje que dichas acciones, cuotas o partes de interés tengan en el

total del patrimonio bruto del patrimonio autónomo o del fondo de inversión

colectiva o del fondo de pensiones voluntarias o las entidades aseguradoras de

vida, según sea el caso.

Parágrafo 4°. En caso de que la base gravable del

impuesto a la riqueza determinada en cualquiera de los años 2016, 2017 y 2018,

sea superior a aquella determinada en el año 2015, la base gravable para

cualquiera de dichos años será la menor entre la base gravable determinada en

el año 2015 incrementada en el veinticinco por ciento (25%) de la inflación

certificada por el Departamento Nacional de Estadística para el año

inmediatamente anterior al declarado y la base gravable determinada en el año

en que se declara. Si la base gravable del impuesto a la riqueza determinada en

cualquiera de los años 2016, 2017 y 2018, es inferior a aquella determinada en

el año 2015, la base gravable para cada uno de los años será la mayor entre la

base gravable determinada en el año 2015 disminuida en el veinticinco por

ciento (25%) de la inflación certificada por el Departamento Nacional de

Estadística para el año inmediatamente anterior al declarado y la base gravable

determinada en el año en que se declara.

Parágrafo 5°. Los bienes objeto del impuesto

complementario de normalización tributaria que sean declarados en los periodos

2015, 2016 y 2017, según el caso, integrarán la base gravable del impuesto a la

riqueza en el año en que se declaren. El aumento en la base gravable por este

concepto no estará sujeto al límite superior de que trata el parágrafo

4° de este artículo.

Parágrafo 6°. En el caso de las personas naturales sin

residencia en el país y las sociedades y entidades extranjeras que tengan un

establecimiento permanente o sucursal en Colombia, la base gravable

corresponderá al patrimonio atribuido al establecimiento o sucursal de

conformidad con lo establecido en el artículo 20-2 del Estatuto Tributario.

Para efectos de la determinación de los

activos, pasivos, capital, ingresos, costos y gastos que se tienen en cuenta al

establecer el patrimonio atribuible a un establecimiento permanente o sucursal

durante un año o periodo gravable, se deberá elaborar un estudio, de acuerdo

con el Principio de Plena Competencia, en el cual se tengan en cuenta las

funciones desarrolladas, activos utilizados, el personal involucrado y los

riesgos asumidos por la empresa a través del establecimiento permanente o

sucursal y de las otras partes de la empresa de la que el establecimiento

permanente o sucursal forma parte.

Artículo 5°. Adiciónese el artículo 296 - 2 del Estatuto Tributario el cual quedará así:

"Artículo 296-2.

Tarifa. La tarifa del Impuesto a la Riqueza se determina con base en

las siguientes tablas:

1. Para las personas jurídicas:

A. Para el año 2015:

|

TABLA IMPUESTO A LA

RIQUEZA PERSONAS JURIDICAS AÑO 2015 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

IMPUESTO |

|

|

Límite inferior |

Límite Superior |

||

|

>0 |

<2.000.000.000 |

0.20% |

(Base gravable) * 0,20% |

|

>=2.000.000.000 |

<3.000.000.000 |

0.35% |

((Base gravable - $2.000.000.000) * 0,35 %) +

$4.000.000 |

|

>=3.000.000.000 |

<5.000.000.000 |

0.75% |

((Base gravable - $3.000.000.000) * 0,75 %) +

$7.500.000 |

|

>=5.000.000.000 |

En adelante |

1.15% |

((Base gravable - $5.000.000.000) * 1,15 %) +

$22.500.000 |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

B. Para el año 2016:

|

TABLA IMPUESTO A LA

RIQUEZA PERSONAS JURIDICAS AÑO 2016 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

IMPUESTO |

|

|

Límite inferior |

Límite Superior |

||

|

>0 |

<2.000.000.000 |

0.15% |

(Base gravable) * 0,15% |

|

>=2.000.000.000 |

<3.000.000.000 |

0.25% |

((Base gravable - $2.000.000.000) * 0,25 %) +

$3.000.000 |

|

>=3.000.000.000 |

<5.000.000.000 |

0.50% |

((Base gravable - $3.000.000.000) * 0,50 %) +

$5.500.000 |

|

>=5.000.000.000 |

En adelante |

1.00% |

((Base gravable - $5.000.000.000) * 1,00 %) +

$15.500.000 |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

C. Para el año 2017:

|

TABLA IMPUESTO A LA

RIQUEZA PERSONAS JURIDICAS AÑO 2017 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

IMPUESTO |

|

|

Límite inferior |

Límite Superior |

||

|

>0 |

<2.000.000.000 |

0.05% |

(Base gravable) * 0,05% |

|

>=2.000.000.000 |

<3.000.000.000 |

0.10% |

((Base gravable - $2.000.000.000) * 0,10 %) +

$1.000.000 |

|

>=3.000.000.000 |

<5.000.000.000 |

0.20% |

((Base gravable - $3.000.000.000) * 0,20 %) +

$2.000.000 |

|

>=5.000.000.000 |

En adelante |

0.40% |

((Base gravable - $5.000.000.000) * 0,40 %) +

$6.000.000 |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

2. Para las personas naturales:

|

TABLA IMPUESTO A LA

RIQUEZA PERSONAS NATURALES |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

IMPUESTO |

|

|

Límite inferior |

Límite Superior |

||

|

>0 |

<2.000.000.000 |

0.125% |

(Base gravable) * 0,125% |

|

>=2.000.000.000 |

<3.000.000.000 |

0.35% |

((Base gravable - $2.000.000.000) * 0,35 %) +

$2.500.000 |

|

>=3.000.000.000 |

<5.000.000.000 |

0.75% |

((Base gravable - $3.000.000.000) * 0,75 %) +

$6.000.000 |

|

>=5.000.000.000 |

En adelante |

1.50% |

((Base gravable - $5.000.000.000) * 1,50 %) +

$21.000.000 |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

Artículo 6° Adiciónese el artículo 297-2 al Estatuto Tributario el cual quedará así:

"Artículo 297-2.

Causación. La obligación legal del impuesto a la riqueza se causa para

los contribuyentes que sean personas jurídicas, el 1° de enero de 2015, el

1° de enero de 2016 y el 1° de enero de 2017.

Para los contribuyentes personas naturales,

la obligación legal del impuesto a la riqueza se causa el 1° de enero de

2015, el 1° de enero de 2016, el 1° de enero de 2017 y el 1° de

enero de 2018.

Parágrafo. Los momentos de causación aquí previstos también se

aplicarán para los efectos contables incluida la conformación del balance

separado, o individual, y del balance consolidado".

Artículo 7°. Adiciónese el artículo 298-6 al Estatuto Tributario el cual quedará así:

"Artículo 298-6. No

deducibilidad del impuesto. En ningún caso el valor cancelado por

concepto del Impuesto a la Riqueza ni su complementario de normalización

tributaria serán deducibles o descontables en el impuesto sobre la renta y

complementarios, ni en el Impuesto sobre la Renta para la Equidad (CREE), ni

podrán ser compensados con estos ni con otros impuestos".

Artículo 8°. Adiciónese el artículo 298-7 al Estatuto Tributario el cual quedará así:

"Artículo 298-7.

Declaración y pago voluntarios. Quienes no estén obligados a declarar

el Impuesto a la Riqueza de que trata el artículo 292-2 de este Estatuto

podrán, libre y espontáneamente, liquidar y pagar el Impuesto a la Riqueza.

Dicha declaración producirá efectos legales y no estará sometida a lo previsto

en el artículo 594-2 del Estatuto Tributario".

Artículo 9°. Adiciónese el artículo 298-8 al Estatuto Tributario el cual quedará así:

"Artículo

298-8. El Impuesto a la Riqueza y su complementario de normalización

tributaria se someten a las normas sobre declaración, pago, administración y

control contempladas en los artículos 298, 298-1, 298-2 y demás disposiciones

concordantes de este Estatuto".

Artículo

10. Los contribuyentes del impuesto a la riqueza

podrán imputar este impuesto contra reservas patrimoniales sin afectar las

utilidades del ejercicio, tanto en los balances separados o individuales, así

como en los consolidados.

CAPÍTULO

II

Impuesto

sobre la Renta para la Equidad (CREE)

Artículo

11. Modifíquese el artículo 22 de la Ley 1607 de 2012, el cual quedará así:

"Artículo 22. Base

gravable del Impuesto sobre la Renta para la Equidad (CREE). La base

gravable del Impuesto sobre la Renta para la Equidad (CREE) a que se refiere el

artículo 20 de la presente ley, se establecerá restando de los ingresos brutos

susceptibles de incrementar el patrimonio realizados en el año gravable, las

devoluciones rebajas y descuentos y de lo así obtenido se restarán los que

correspondan a los ingresos no constitutivos de renta establecidos en los

artículos 36, 36-1, 36-2, 36-3, 45, 46-1, 47, 48, 49, 51, 53 del Estatuto

Tributario. De los ingresos netos así obtenidos, se restarán el total de los

costos susceptibles de disminuir el impuesto sobre la renta de que trata el

Libro I del Estatuto Tributario. También se restarán las deducciones de los

artículos 107 a 117, 120 a 124, 126-1, 127-1, 145, 146, 148, 149, 159, 171, 174

y 176 del Estatuto Tributario, siempre que cumplan con los requisitos de los

artículos 107 y 108 del Estatuto Tributario, así como las correspondientes a la

depreciación y amortización de inversiones previstas en los artículos 127, 128

a 131-1 y 134 a 144 del Estatuto Tributario. Estas deducciones se aplicarán con

las limitaciones y restricciones de los artículos 118, 124-1, 124-2, 151 a 155

y 177 a 177-2 del Estatuto Tributario. A lo anterior se le permitirá restar las

rentas exentas de que trata la Decisión 578 de la Comunidad Andina y las

establecidas en los artículos 4° del Decreto número 841 de 1998, 135 de la

Ley 100 de 1993, 16 de la Ley 546 de 1999 modificado por el artículo 81 de la

Ley 964 de 2005, 56 de la Ley 546 de 1999. Para efectos de la determinación de

la base mencionada en este artículo se excluirán las ganancias ocasionales de

que tratan los artículos 300 a 305 del Estatuto Tributario.

Para todos los efectos, la base gravable del

CREE no podrá ser inferior al 3% del patrimonio líquido del contribuyente en el

último día del año gravable inmediatamente anterior de conformidad con lo

previsto en los artículos 189 y 193 del Estatuto Tributario.

Parágrafo transitorio. Para los periodos correspondientes a los cinco años

gravables 2013 a 2017, se podrán restar de la base gravable del Impuesto sobre

la Renta para la Equidad (CREE), las rentas exentas de que trata el artículo

207-2, numeral 9 del Estatuto Tributario".

Artículo 12. Adiciónese el artículo 22-1 a la Ley 1607 de 2012 el cual quedará así:

"Artículo 22-1.

Rentas Brutas y Líquidas Especiales. Las rentas brutas especiales previstas

en el Capítulo IV, del Título I del Libro primero del Estatuto Tributario, y

las Rentas líquidas por recuperación de deducciones, señaladas en los artículos

195 a 199 del Estatuto Tributario serán aplicables para efectos de la

determinación del Impuesto sobre la Renta para la Equidad (CREE)."

Artículo 13. Adiciónese el artículo 22-2 a la Ley 1607 de 2012 el cual quedará así:

Artículo 22-2. Compensación de Pérdidas

Fiscales. Las

pérdidas fiscales en que incurran los contribuyentes del Impuesto Sobre la

renta para la Equidad (CREE) a partir del año gravable 2015, podrán compensarse

en este impuesto de conformidad con lo establecido en el artículo 147 del

Estatuto Tributario Nacional".

Artículo 14. Adiciónese el artículo 22-3 a la Ley 1607 de 2012 el cual quedará así:

"Artículo 22-3.

Compensación de exceso de base mínima. El exceso de base mínima de

Impuesto sobre la Renta para la Equidad (CREE) calculada de acuerdo con el

inciso 2° del artículo 22 de esta ley sobre la base determinada conforme

el inciso 1° del mismo artículo, que se genere a partir del periodo

gravable 2015, podrá compensarse con las rentas determinadas conforme al inciso

1° del artículo 22 citado dentro de los cinco (5) años siguientes,

reajustado fiscalmente".

Artículo 15. Adiciónese el artículo 22-4 a la Ley 1607 de 2012 el cual quedará así:

"Artículo 22-4.

Remisión a las normas del impuesto sobre la renta. Para efectos del

Impuesto Sobre la renta para la Equidad (CREE) será aplicable lo previsto en el

Capítulo XI del Título I del Libro I, en el artículo 118-1 del Estatuto

Tributario Nacional, y en las demás disposiciones previstas en el Impuesto

sobre la Renta siempre y cuando sean compatibles con la naturaleza de dicho

impuesto".

Artículo 16. Adiciónese el artículo 22-5 a la Ley 1607 de 2012 el cual quedará así:

"Artículo 22-5.

Descuento por impuestos pagados en el exterior. Las sociedades y

entidades nacionales que sean contribuyentes del Impuesto sobre la Renta para

la Equidad (CREE) y su sobretasa, cuando sea el caso, y que perciban rentas de

fuente extranjera sujetas al impuesto sobre la renta en el país de origen,

tienen derecho a descontar del monto del Impuesto sobre la Renta para la

Equidad (CREE) y su sobretasa, cuando sea el caso, el impuesto sobre la renta

pagado en el país de origen, cualquiera sea su denominación, liquidado sobre

esas mismas rentas el siguiente valor:

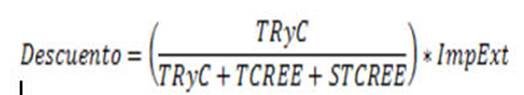

|

|

Donde:

– TRyC es la tarifa

del impuesto sobre la renta y complementarios aplicable al contribuyente por la

renta de fuente extranjera.

– TCREE es la tarifa

del Impuesto sobre la Renta para la Equidad (CREE) aplicable al contribuyente

por la renta de fuente extranjera.

– STCREE es la tarifa

de la sobretasa al impuesto sobre la renta para la Equidad (CREE) aplicable al

contribuyente por la renta de fuente extranjera.

– ImpExt es el

impuesto sobre la renta pagado en el extranjero, cualquiera sea su

denominación, liquidado sobre esas mismas rentas.

El valor del descuento en ningún caso podrá

exceder el monto del impuesto sobre la renta para la equidad (CREE) y su

sobretasa, de ser el caso, que deba pagar el contribuyente en Colombia por esas

mismas rentas.

Cuando se trate de dividendos o

participaciones provenientes de sociedades domiciliadas en el exterior, habrá

lugar a un descuento tributario en el Impuesto sobre la Renta para la Equidad

(CREE) y su sobretasa, de ser el caso, por los impuestos sobre la renta pagados

en el exterior, de la siguiente forma:

a) El valor del descuento equivale al

resultado de multiplicar el monto de los dividendos o participaciones por la

tarifa del impuesto sobre la renta a la que hayan estado sometidas las

utilidades que los generaron multiplicado por la proporción de que trata el

literal h) de este inciso;

b) Cuando la sociedad que reparte los

dividendos o participaciones gravados en Colombia haya recibido a su vez

dividendos o participaciones de otras sociedades, ubicadas en la misma o en

otras jurisdicciones, el valor del descuento equivale al resultado de

multiplicar el monto de los dividendos o participaciones percibidos por el

contribuyente nacional, por la tarifa a la que hayan estado sometidas las

utilidades que los generaron multiplicado por la proporción de que trata el

literal h) de este inciso;

c) Para tener derecho al descuento a que se

refiere el literal a) del presente artículo, el contribuyente nacional debe

poseer una participación directa en el capital de la sociedad de la cual recibe

los dividendos o participaciones (excluyendo las acciones o participaciones sin

derecho a voto). Para el caso del literal b), el contribuyente nacional deberá

poseer indirectamente una participación en el capital de la subsidiaria o

subsidiarias (excluyendo las acciones o participaciones sin derecho a voto).

Las participaciones directas e indirectas señaladas en el presente literal

deben corresponder a inversiones que constituyan activos fijos para el

contribuyente en Colombia, en todo caso haber sido poseídas por un periodo no

inferior a dos años;

d) Cuando los dividendos o participaciones

percibidas por el contribuyente nacional hayan estado gravados en el país de

origen el descuento se incrementará en el monto que resulte de multiplicar tal

gravamen por la proporción de que trata el literal h) de este inciso;

e) En ningún caso el descuento a que se

refiere este inciso, podrá exceder el monto del Impuesto de Renta para la

Equidad (CREE) y su sobretasa, de ser el caso, generado en Colombia por tales

dividendos;

f) Para tener derecho al descuento a que se

refieren los literales a), b) y d), el contribuyente deberá probar el pago en

cada jurisdicción aportando certificado fiscal del pago del impuesto expedido

por la autoridad tributaria respectiva o en su defecto con prueba idónea;

g) Las reglas aquí previstas para el

descuento tributario relacionado con dividendos o participaciones provenientes

del exterior serán aplicables a los dividendos o participaciones que se

perciban a partir de 1° de enero de 2015, cualquiera que sea el periodo o

ejercicio financiero a que correspondan las utilidades que los generaron;

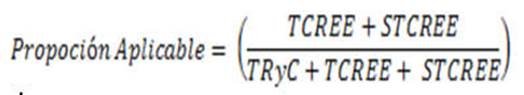

h) La proporción aplicable al descuento del

Impuesto sobre la Renta para la Equidad (CREE) y su sobretasa es la siguiente:

|

|

Donde:

– TRyC es la tarifa

del impuesto sobre la renta y complementarios aplicable al contribuyente por la

renta de fuente extranjera.

– TCREE es la tarifa

del Impuesto sobre la Renta para la Equidad (CREE) aplicable al contribuyente

por la renta de fuente extranjera.

– STCREE es la tarifa

de la sobretasa al impuesto sobre la renta para la Equidad CREE aplicable al

contribuyente por la renta de fuente extranjera.

Parágrafo 1°. El impuesto sobre la renta pagado en

el exterior, podrá ser tratado como descuento en el año gravable en el cual se

haya realizado el pago o en cualquiera de los cuatro (4) periodos gravables

siguientes. En todo caso, el exceso de impuesto descontable que se trate como

descuento en cualquiera de los cuatro (4) periodos gravables siguientes tiene

como límite el Impuesto sobre la Renta para la Equidad (CREE) y su sobretasa

generado en Colombia sobre las rentas que dieron origen a dicho descuento y no

podrá acumularse con el exceso de impuestos descontables originados en otras

rentas gravadas en Colombia en distintos periodos.

Parágrafo 2°. El monto del Impuesto sobre la Renta

para la Equidad (CREE), y su sobretasa, después de restar el descuento por

impuestos pagados en el exterior de que aquí se trata, no podrá ser inferior al

setenta y cinco por ciento 75% del importe del impuesto y su sobretasa

liquidado sobre la base presuntiva del tres por ciento (3%) del patrimonio

líquido del contribuyente en el último día del año inmediatamente anterior, a

que se refiere el inciso 2° del artículo 22 de la presente ley".

Artículo 17. Modifíquese el artículo 23 de la Ley 1607 de 2012 el cual quedará así:

"Artículo 23. La

tarifa del Impuesto sobre la Renta para la Equidad (CREE) a que se refiere el

artículo 20 de la presente ley, será del ocho por ciento (8%).

Parágrafo. A partir del periodo gravable 2016, la tarifa será

del nueve por ciento (9%).

Parágrafo Transitorio. Para los años 2013, 2014 y 2015 la tarifa del CREE

será del nueve (9%). Este punto adicional se aplicará de acuerdo con la

distribución que se hará en el parágrafo transitorio del siguiente

artículo".

Artículo 18. Derogado tácitamente por el art. 136, Ley 1753

de 2015. Adiciónese un

cuarto inciso al artículo 24 de la Ley 1607 de 2012, el cual quedará así:

"A partir del periodo

gravable 2016, del nueve por ciento (9%) de la tarifa del impuesto al que se

refiere el inciso 2° del artículo 23 de la presente ley, un punto se

distribuirá así: 0.4 punto se destinará a financiar programas de atención

a la primera infancia, y 0.6 punto a financiar las instituciones de educación

superior públicas, créditos beca a través del Icetex, y mejoramiento de la

calidad de la educación superior. Los recursos de que trata este inciso serán

presupuestados en la sección del Ministerio de Educación Nacional; el Gobierno

nacional reglamentará los criterios para la asignación y distribución de estos

recursos".

Artículo 19. Adiciónese el inciso 3° al artículo 25 de la Ley 1607 de 2012, la cual quedará así:

"Los consorcios y uniones temporales

empleadores en los cuales la totalidad de sus miembros estén exonerados del

pago de los aportes parafiscales a favor del Servicio Nacional de Aprendizaje

(Sena) y el Instituto Colombiano de Bienestar Familiar (ICBF) de acuerdo con

los incisos anteriores y estén exonerados del pago de los aportes al Sistema de

Seguridad Social en salud de acuerdo con el inciso anterior o con el parágrafo

4° del artículo 204 de la Ley 100 de 1993, estarán exonerados del pago de los

aportes parafiscales a favor del Sena y el ICBF y al Sistema de Seguridad

Social en Salud correspondientes a los trabajadores que devenguen,

individualmente considerados, hasta diez (10) salarios mínimos mensuales

legales vigentes".

Artículo 20. Adiciónese el artículo 26-1 a la Ley 1607 de 2012, el cual quedará así:

"Artículo 26-1. Prohibición de la compensación del Impuesto sobre la

renta para la equidad (CREE). En

ningún caso el Impuesto sobre la Renta para la Equidad (CREE), ni su sobretasa,

podrá ser compensado con saldos a favor por concepto de otros impuestos, que

hayan sido liquidados en las declaraciones tributarias por los contribuyentes.

Del mismo modo, los saldos a favor que se liquiden en las declaraciones del

impuesto sobre la renta para la equidad CREE, y su sobretasa, no podrán

compensarse con deudas por concepto de otros impuestos, anticipos, retenciones,

intereses y sanciones".

CAPÍTULO

III

Sobretasa

al Impuesto sobre la Renta para la Equidad (CREE)

Artículo

21. Sobretasa al Impuesto sobre la Renta para la Equidad (CREE). Créase por los periodos gravables 2015, 2016, 2017 y 2018 la sobretasa

al impuesto sobre la renta para la equidad (CREE), a cargo de los

contribuyentes señalados en el artículo 20 de la Ley 1607 de 2012.

Parágrafo. Corregido por el art. 1, Decreto Nacional 1050

de 2015. No serán

sujetos pasivos de esta sobretasa al impuesto sobre la renta para la actividad

CREE, los usuarios calificados y autorizados para operar en las zonas francas

costa afuera.

Artículo

22. Tarifa de la sobretasa al Impuesto sobre la Renta para la Equidad

(CREE). La sobretasa al

Impuesto sobre la Renta para la Equidad (CREE) será la resultante de aplicar la

correspondiente tabla según cada periodo gravable, a la base determinada de

conformidad con el artículo 22 y siguientes de la Ley 1607 de 2012 o la que lo modifique o

sustituya:

a) Para el periodo gravable 2015:

|

TABLA SOBRETASA IMPUESTO

SOBRE LA RENTA PARA LA EQUIDAD – CREE AÑO 2015 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

SOBRETASA |

|

|

Límite inferior |

Límite Superior |

||

|

0 |

<800.000.000 |

0.0% |

(Base gravable) * 0% |

|

>=800.000.000 |

En adelante |

5.0% |

(Base gravable -

$800.000.000) * 5,0 % |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

b) Para el periodo gravable 2016:

|

TABLA SOBRETASA IMPUESTO

SOBRE LA RENTA PARA LA EQUIDAD – CREE AÑO 2016 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

SOBRETASA |

|

|

Límite inferior |

Límite Superior |

||

|

0 |

<800.000.000 |

0.0% |

(Base gravable) * 0% |

|

>=800.000.000 |

En adelante |

6.0% |

(Base gravable -

$800.000.000) * 6,0 % |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

c) Para el periodo gravable 2017:

|

TABLA SOBRETASA IMPUESTO

SOBRE LA RENTA PARA LA EQUIDAD – CREE AÑO 2017 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

SOBRETASA |

|

|

Límite inferior |

Límite Superior |

||

|

0 |

<800.000.000 |

0.0% |

(Base gravable) * 0% |

|

>=800.000.000 |

En adelante |

8.0% |

(Base gravable -

$800.000.000) * 8,0 % |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende como

menor que. |

|||

d) Para el periodo gravable 2018:

|

TABLA SOBRETASA IMPUESTO

SOBRE LA RENTA PARA LA EQUIDAD – CREE AÑO 2018 |

|||

|

RANGOS DE BASE GRAVABLE

EN $ |

TARIFA MARGINAL |

SOBRETASA |

|

|

Límite inferior |

Límite Superior |

||

|

0 |

<800.000.000 |

0.0% |

(Base gravable) * 0% |

|

>=800.000.000 |

En adelante |

9.0% |

(Base gravable -

$800.000.000) * 9,0 % |

|

El símbolo de asterisco (*) se entiende como

multiplicado por. El símbolo (>) se entiende como mayor que. El símbolo

(>=) se entiende como mayor o igual que; El símbolo (<) se entiende

como menor que. |

|||

La sobretasa en este artículo está sujeta,

para los periodos gravables 2015, 2016, 2017 y 2018, a un anticipo del 100% del

valor de la misma, calculado sobre la base gravable del Impuesto sobre la Renta

para la Equidad (CREE) sobre la cual el contribuyente liquidó el mencionado

impuesto para el año gravable inmediatamente anterior. El anticipo de la

sobretasa al Impuesto sobre la Renta para la Equidad (CREE) deberá pagarse en

dos cuotas anuales en los plazos fije el reglamento.

Artículo 23. No

destinación específica. La

sobretasa al impuesto sobre la renta para la equidad (CREE) no tiene

destinación específica. Los recursos que se recauden por este tributo no

estarán sometidos al régimen previsto en los artículos 24 y 28 de la Ley 1607 de 2012, no formarán parte del Fondo Especial sin

personería Fondo CREE, y harán unidad de caja con los demás ingresos corrientes

de la Nación, de acuerdo con las normas previstas en el Estatuto Orgánico del

Presupuesto.

Artículo 24. Reglas aplicables. La sobretasa al Impuesto sobre la Renta para

la Equidad (CREE) y su anticipo, además de someterse a lo dispuesto en el

artículo 11 de la presente ley, se someterá a las reglas previstas para el

Impuesto sobre la Renta para la Equidad (CREE) relacionadas con su

determinación, declaración, pago y sistema de retención en la fuente.

CAPÍTULO

IV

Impuesto

sobre la Renta

Artículo

25. Adiciónese el parágrafo 2° al artículo 10 del Estatuto Tributario, el cual quedará así:

"Parágrafo 2°. No

serán residentes fiscales, los nacionales que cumplan con alguno de los

literales del numeral 3, pero que reúnan una de las siguientes condiciones:

1. Que el cincuenta por ciento (50%) o más de

sus ingresos anuales tengan su fuente en la jurisdicción en la cual tengan su

domicilio.

2. Que el cincuenta por ciento (50%) o más de

sus activos se encuentren localizados en la jurisdicción en la cual tengan su

domicilio.

El Gobierno nacional determinará la forma en

la que las personas a las que se refiere el presente parágrafo podrán acreditar

lo aquí dispuesto".

Artículo 26. Adiciónese el parágrafo 4° al artículo 206 del Estatuto Tributario, el cual quedará así:

"Parágrafo

4°. La exención prevista en el numeral 10 procede también para las

personas naturales clasificadas en la categoría de empleados cuyos pagos o

abonos en cuenta no provengan de una relación laboral, o legal y reglamentaria,

de conformidad con lo previsto en los artículos 329 y 383 del Estatuto

Tributario. Estos contribuyentes no podrán solicitar el reconocimiento

fiscal de costos y gastos distintos de los permitidos a los trabajadores

asalariados involucrados en la prestación de servicios personales o de la realización

de actividades económicas por cuenta y riesgo del contratante. Lo

anterior no modificará el régimen del impuesto sobre las ventas aplicable a las

personas naturales de que trata el presente parágrafo, ni afectará el derecho

al descuento del impuesto sobre las ventas pagado en la adquisición de bienes

corporales muebles y servicios, en los términos del artículo 488 del Estatuto

Tributario, siempre y cuando se destinen a las operaciones gravadas con el

impuesto sobre las ventas".

NOTA: La expresión subrayada fue declarada

INEXEQUIBLE por la Corte Constitucional mediante sentencia C-668 de 2015.

Artículo 27. Adiciónese el numeral 12 al artículo 207-2 del Estatuto Tributario, el cual quedará así:

"12. El pago del principal, intereses,

comisiones, y demás rendimientos financieros tales como descuentos, beneficios,

ganancias, utilidades y en general, lo correspondiente a rendimientos de

capital o a diferencias entre valor presente y valor futuro relacionados con

operaciones de crédito, aseguramiento, reaseguramiento y demás actividades

financieras efectuadas en el país por parte de entidades gubernamentales de

carácter financiero y de cooperación para el desarrollo pertenecientes a países

con los cuales Colombia haya suscrito un acuerdo específico de cooperación en

dichas materias".

Artículo 28. Adiciónese un parágrafo transitorio al artículo 240 del Estatuto Tributario, el cual quedará así:

"Parágrafo

Transitorio. Sin perjuicio de lo establecido en otras disposiciones especiales

de este Estatuto, las rentas obtenidas por las sociedades y entidades

extranjeras, que no sean atribuibles a una sucursal o establecimiento

permanente de dichas sociedades o entidades extranjeras, por los años fiscales

del 2015 al 2018, estarán sometidas a las siguientes tarifas:

|

AÑO |

TARIFA |

|

2015 |

39% |

|

2016 |

40% |

|

2017 |

42% |

|

2018 |

43% |

Artículo 29°. Modifíquese el artículo 254 del Estatuto Tributario, el cual quedará así:

"Artículo 254.

Descuento por impuestos pagados en el exterior. Las personas naturales

residentes en el país y las sociedades y entidades nacionales, que sean

contribuyentes del impuesto sobre la renta y complementarios y que perciban

rentas de fuente extranjera sujetas al impuesto sobre la renta en el país de

origen, tienen derecho a descontar del monto del impuesto colombiano de renta y

complementarios, el impuesto sobre la renta pagado en el país de origen,

cualquiera sea su denominación, liquidado sobre esas mismas rentas el siguiente

valor:

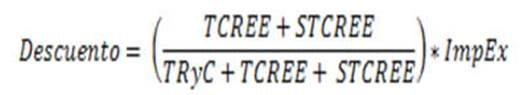

|

|

Donde:

– TRyC es la tarifa

del impuesto sobre la renta y complementarios aplicable al contribuyente por la

renta de fuente extranjera.

– TCREE es la tarifa

del Impuesto sobre la Renta para la Equidad CREE aplicable al contribuyente por

la renta de fuente extranjera.

– STCREE es la tarifa

de la sobretasa al impuesto sobre la renta para la Equidad CREE aplicable al

contribuyente por la renta de fuente extranjera.

– ImpExt es el

impuesto sobre la renta pagado en el extranjero, cualquiera sea su

denominación, liquidado sobre esas mismas rentas.

El valor del descuento en ningún caso podrá

exceder el monto del impuesto sobre la renta y complementarios que deba pagar

el contribuyente en Colombia por esas mismas rentas.

Cuando se trate de dividendos o

participaciones provenientes de sociedades domiciliadas en el exterior, habrá

lugar a un descuento tributario en el impuesto sobre la renta y complementarios

por los impuestos sobre la renta pagados en el exterior, de la siguiente forma:

a) El valor del descuento equivale al resultado

de multiplicar el monto de los dividendos o participaciones por la tarifa del

impuesto sobre la renta a la que hayan estado sometidas las utilidades que los

generaron multiplicado por la proporción de que trata el literal h) de este

inciso;

b) Cuando la sociedad que reparte los

dividendos o participaciones gravados en Colombia haya recibido a su vez

dividendos o participaciones de otras sociedades, ubicadas en la misma o en

otras jurisdicciones, el valor del descuento equivale al resultado de multiplicar

el monto de los dividendos o participaciones percibidos por el contribuyente

nacional, por la tarifa a la que hayan estado sometidas las utilidades que los

generaron multiplicado por la proporción de que trata el literal h) de este

inciso;

c) Para tener derecho al descuento a que se

refiere el literal a) del presente artículo, el contribuyente nacional debe

poseer una participación directa en el capital de la sociedad de la cual recibe

los dividendos o participaciones (excluyendo las acciones o participaciones sin

derecho a voto). Para el caso del literal b), el contribuyente nacional deberá

poseer indirectamente una participación en el capital de la subsidiaria o

subsidiarias (excluyendo las acciones o participaciones sin derecho a voto).

Las participaciones directas e indirectas señaladas en el presente literal

deben corresponder a inversiones que constituyan activos fijos para e1

contribuyente en Colombia, en todo caso haber sido poseídas por un periodo no

inferior a dos años;

d) Cuando los dividendos o participaciones

percibidas por el contribuyente nacional hayan estado gravado en el país de

origen el descuento se incrementará en el monto que resulte de multiplicar tal

gravamen por la proposición de que trata el literal h) de este inciso;

e) En ningún caso el descuento a que se

refiere este inciso podrá exceder el monto del impuesto de renta y

complementarios, generado en Colombia por tales dividendos;

f) Para tener derecho al descuento a que se

refieren los literales a), b) y d), el contribuyente deberá probar el pago en

cada jurisdicción aportando certificado fiscal del pago del impuesto expedido

por la autoridad tributaria respectiva o en su defecto con prueba idónea;

g) Las reglas aquí previstas para el

descuento tributario relacionado con dividendos o participaciones provenientes

del exterior serán aplicables a los dividendos o participaciones que se

perciban a partir de 1° de enero de 2015, cualquiera que sea el periodo o

ejercicio financiero a que correspondan las utilidades que los generaron;

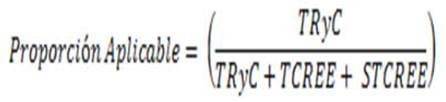

h) La proporción aplicable al descuento del

impuesto sobre la renta y complementarios es la siguiente:

|

|

Donde:

– TRyC es la tarifa

del impuesto sobre la renta y complementarios aplicable al contribuyente por la

renta de fuente extranjera.

– TCREE es la tarifa

del Impuesto sobre la Renta para la Equidad CREE aplicable al contribuyente por

la renta de fuente extranjera.

– STCREE es la tarifa

de la sobretasa al impuesto sobre la renta para la Equidad CREE aplicable al

contribuyente por la renta de fuente extranjera.

Parágrafo 1°. El impuesto sobre la renta pagado en el exterior,

podrá ser tratado como descuento en el año gravable en el cual se haya

realizado el pago o en cualquiera de los cuatro (4) periodos gravables

siguientes sin perjuicio de lo previsto en el artículo 259 de este Estatuto. En

todo caso, el exceso de impuesto descontable que se trate como descuento en

cualquiera de los cuatro (4) periodos gravables siguientes tiene como límite el

impuesto sobre la renta y complementarios generado en Colombia sobre las rentas

que dieron origen a dicho descuento y no podrá acumularse con el exceso de

impuestos descontables originados en otras rentas gravadas en Colombia en

distintos periodos.

Parágrafo Transitorio. El descuento tributario relacionado con dividendos

o participaciones provenientes del exterior que fueron percibidas con

anterioridad a 1° de enero de 2015 continuará rigiéndose por lo dispuesto en el

artículo 96 de la Ley 1607 de 2012".

Artículo 30. Modifíquese el inciso 2° del artículo 261 del Estatuto Tributario, el cual quedará así:

"Inciso 2°. Para

los contribuyentes con residencia o domicilio en Colombia, excepto las

sucursales de sociedades extranjeras y los establecimientos permanentes, el

patrimonio bruto incluye los bienes poseídos en el exterior. Las personas

naturales, nacionales o extranjeras, que tengan residencia en el país, y las

sucesiones ilíquidas de causantes con residencia en el país en el momento de su

muerte, incluirán tales bienes a partir del año gravable en que adquieran la

residencia fiscal en Colombia".

Artículo 31. Corregido por el art. 2, Decreto Nacional 1050

de 2015. Adiciónense los

parágrafos 4° y 5° al artículo 12-1 del Estatuto Tributario, el cual quedará así:

Parágrafo 4°. No se entenderá que existe sede efectiva de

administración en Colombia para las sociedades o entidades del exterior que

hayan emitido bonos o acciones de cualquier tipo en la Bolsa de Valores de

Colombia y/o en una bolsa de reconocida idoneidad internacional, de acuerdo con

resolución que expida la Dirección de Impuestos y Aduanas Nacionales. Esta

disposición aplica igualmente a las subordinadas –filiales o subsidiarias– de

la sociedad o entidad que cumpla con el supuesto a que se refiere el presente

inciso, para lo cual la filial o subsidiaria deberá estar consolidada a nivel

contable en los estados financieros consolidados de la sociedad o entidad

emisora en Bolsa. Las entidades subordinadas a las cuales aplica este parágrafo

podrán optar por recibir el tratamiento de sociedad nacional, siempre y cuando

no estén en el supuesto mencionado en el parágrafo siguiente.

Parágrafo 5°. No se entenderá que existe sede efectiva de

administración en el territorio nacional para las sociedades o entidades del

exterior cuyos ingresos de fuente de la jurisdicción donde esté constituida la

sociedad o entidad del exterior sean iguales superiores al ochenta por ciento

(80%) de sus ingresos totales. Para la determinación de porcentaje anterior,

dentro de los ingresos totales generados en el exterior, no se tendrán en

cuenta las rentas pasivas, tales como las provenientes de intereses o de

regalías provenientes de la explotación de intangibles. Igualmente, se

considerarán rentas pasivas los ingresos por concepto de dividendos o participaciones

obtenidos directamente o por intermedio de filiales, cuando los mismos

provengan de sociedades sobre las cuales se tenga una participación, bien sea

directamente o por intermedio de sus subordinadas, igual o inferior al

veinticinco por ciento (25%) del capital. Los ingresos a tener en cuenta serán

los determinados conforme con los principios de contabilidad generalmente

aceptados".

Artículo 32. Modifíquese el artículo 158-1 del Estatuto Tributario, el cual quedará así:

"Artículo 158-1.

Deducción por inversiones en investigación, desarrollo tecnológico o

innovación. Las personas que realicen inversiones en proyectos

calificados por el Consejo Nacional de Beneficios Tributarios en Ciencia y

Tecnología e Innovación como de investigación, desarrollo tecnológico o

innovación, de acuerdo con los criterios y las condiciones definidas por el

Consejo Nacional de Política Económica y Social mediante documento Conpes,

tendrán derecho a deducir de su renta, el ciento setenta y cinco por ciento

(175%) del valor invertido en dichos proyectos en el periodo gravable en que se

realizó la inversión. Esta deducción no podrá exceder del cuarenta por ciento

(40%) de la renta líquida, determinada antes de restar el valor de la

inversión.

Las inversiones o donaciones de que trata

este artículo, podrán ser realizadas a través de Investigadores, Grupos o

Centros de Investigación, Desarrollo Tecnológico o Innovación o directamente en

Unidades de Investigación, Desarrollo Tecnológico o Innovación de Empresas,

registrados y reconocidos por Colciencias. Igualmente, a través de programas

creados por las instituciones de educación superior aprobados por el Ministerio

de Educación Nacional, que sean entidades sin ánimo de lucro y que beneficien a

estudiantes de estratos 1, 2 y 3 a través de becas de estudio total o parcial

que podrán incluir manutención, hospedaje, transporte, matrícula, útiles y

libros. El Gobierno nacional reglamentará las condiciones de asignación y

funcionamiento de los programas de becas a los que hace referencia el presente

artículo.

Los proyectos calificados como de

investigación, desarrollo tecnológico o innovación previstos en el presente

artículo incluyen además la vinculación de nuevo personal calificado y

acreditado de nivel de formación técnica profesional, tecnológica, profesional,

maestría o doctorado a Centros o Grupos de Investigación o Innovación, según

los criterios y las condiciones definidas por el Consejo Nacional de Beneficios

Tributarios en Ciencia, Tecnología e Innovación.

El Consejo Nacional de Beneficios Tributarios

definirá los procedimientos de control, seguimiento y evaluación de los

proyectos calificados, y las condiciones para garantizar la divulgación de los

resultados de los proyectos calificados, sin perjuicio de la aplicación de las

normas sobre propiedad intelectual, y que además servirán de mecanismo de

control de la inversión de los recursos.

Parágrafo 1°. Los contribuyentes podrán optar por la alternativa

de deducir el ciento setenta y cinco por ciento (175%) del valor de las

donaciones efectuadas a centros o grupos a que se refiere este artículo,

siempre y cuando se destinen exclusivamente a proyectos calificados por el

Consejo Nacional de Beneficios Tributarios en Ciencia y Tecnología e Innovación

como de investigación o desarrollo tecnológico o innovación, según los

criterios y las condiciones definidas por el Consejo Nacional de Política

Económica y Social mediante un documento Conpes. Esta deducción no podrá

exceder del cuarenta por ciento (40%) de la renta líquida, determinada antes de

restar el valor de la donación. Serán igualmente exigibles para la deducción de

donaciones los demás requisitos establecidos en los artículos 125-1, 125-2 y

125-3 del Estatuto Tributario.

Parágrafo 2°. Para que proceda la deducción de que trata el

presente artículo y el parágrafo 1°, al calificar el proyecto se deberá tener

en cuenta criterios de impacto ambiental. En ningún caso el contribuyente podrá

deducir simultáneamente de su renta bruta, el valor de las inversiones y

donaciones de que trata el presente artículo.

Parágrafo 3°. El Consejo Nacional de Beneficios Tributarios en

Ciencia, Tecnología e Innovación definirá anualmente un monto máximo total de

la deducción prevista en el presente artículo, así como el monto máximo anual

que individualmente pueden solicitar las empresas como deducción por

inversiones o donaciones efectivamente realizadas en el año.

Cuando se presenten proyectos en CT+I que

establezcan inversiones superiores al monto señalado anteriormente, el

contribuyente podrá solicitar al CNBT la ampliación de dicho tope, justificando

los beneficios y la conveniencia del mismo. En los casos de proyectos

plurianuales, el monto máximo establecido en este inciso se mantendrá vigente

durante los años de ejecución del proyecto calificado, sin perjuicio de tomar

en un año un valor superior, cuando el CNBT establezca un monto superior al

mismo para dicho año.

Parágrafo 4°. Cuando el beneficio supere el valor máximo

deducible en el año en que se realizó la inversión o la donación, el exceso

podrá solicitarse en los años siguientes hasta agotarse, aplicando el límite

del cuarenta por ciento (40%) a que se refieren el inciso 1° y el parágrafo 1°

del presente artículo.

Parágrafo 5°. La deducción de que trata el artículo 158-1 excluye

la aplicación de la depreciación o la amortización de activos o la deducción

del personal a través de los costos de producción o de los gastos operativos.

Así mismo, no serán objeto de esta deducción los gastos con cargo a los

recursos no constitutivos de renta o ganancia ocasional.

Parágrafo 6°. La utilización de esta deducción no genera utilidad

gravada en cabeza de los socios o accionistas.

Parágrafo 7°. El Documento Conpes previsto en este artículo

deberá expedirse en un término de 4 meses, contados a partir de la entrada en

vigencia la presente ley".

Artículo 33. Modifíquese el artículo 334 del Estatuto Tributario, el cual quedará así:

"Artículo 334.

Impuesto Mínimo Alternativo Simple (IMAS) de empleados. El Impuesto

Mínimo Alternativo Simple (IMAS) es un sistema de determinación simplificado

del Impuesto sobre la Renta y complementarios, aplicable únicamente a personas

naturales residentes en el país, clasificadas en la categoría de empleado, que

en el respectivo año o periodo gravable hayan obtenido ingresos brutos

inferiores a 2.800 Unidades de Valor Tributario (UVT), y hayan poseído un

patrimonio líquido inferior a 12.000 Unidades de Valor Tributario (UVT), el

cual es calculado sobre la renta gravable alternativa determinada de

conformidad con el sistema del Impuesto Mínimo Alternativo Nacional (IMAN). A la

Renta Gravable Alternativa se le aplica la tarifa que corresponda en la

siguiente tabla:

|

Renta gravable alternativa anual desde (en UVT) |

IMAS (en UVT) |

Renta gravable alternativa anual desde (en UVT) |

IMAS (en UVT) |

|

1.548 |

1,08 |

2.199 |

20,92 |

|

1.588 |

1,10 |

2.281 |

29,98 |

|

1.629 |

1,13 |

2.362 |

39,03 |

|

1.670 |

1,16 |

2.443 |

48,08 |

|

1.710 |

1,19 |

2.525 |

57,14 |

|

1.751 |

2,43 |

2.606 |

66,19 |

|

1.792 |

2,48 |

2.688 |

75,24 |

|

1.833 |

2,54 |

2.769 |

84,30 |

|

1.873 |

4,85 |

||

|

1.914 |

4,96 |

||

|

1.955 |

5,06 |

||

|

1.996 |

8,60 |

||

|

2.036 |

8,89 |

||

|

2.118 |

14,02 |

||

Parágrafo. Para el periodo gravable 2014, el artículo 334

del Estatuto Tributario será aplicable en las condiciones establecidas en la

Ley 1607 de 2012 en relación con la tabla de tarifas, el tope máximo de renta

alternativa gravable para acceder al IMAS y demás condiciones establecidas para

acceder al sistema de determinación simplificado.

Artículo 34. Adiciónese el parágrafo 3° al artículo 336 del Estatuto Tributario, el cual quedará así:

"Parágrafo 3°. Para

los efectos del cálculo del Impuesto Mínimo Alternativo Simplificado (IMAS),

una persona natural residente en el país se clasifica como trabajador por

cuenta propia si en el respectivo año gravable cumple la totalidad de las

siguientes condiciones:

1. Sus ingresos provienen, en una proporción

igual o superior a un ochenta por ciento (80%), de la realización de solo una

de las actividades económicas señaladas en el artículo 340 del Estatuto

Tributario.

2. Desarrolla la actividad por su cuenta y

riesgo.

3. Su Renta Gravable Alternativa (RGA) es

inferior a veintisiete mil (27.000) Unidades de Valor Tributario (UVT).

4. El patrimonio líquido declarado en el

periodo gravable anterior es inferior a doce mil (12.000) Unidades de Valor

Tributario (UVT).

Para efectos de establecer si una persona

natural residente en el país clasifica en la categoría tributaria de trabajador

por cuenta propia, las actividades económicas a que se refiere el artículo 340

del Estatuto Tributario se homologarán a los códigos que correspondan a la

misma actividad en la Resolución número 000139 de 2012 o las que la adicionen,

sustituyan o modifiquen".

CAPÍTULO V

Mecanismos

de lucha contra la evasión Impuesto Complementario de Normalización Tributaria

al Impuesto a la Riqueza

Artículo

35. Impuesto complementario de normalización tributaria - Sujetos Pasivos. Reglamentado por el Decreto Nacional 1123 de

2015. Créase por los años 2015,

2016 y 2017 el impuesto complementario de normalización tributaria como un

impuesto complementario al Impuesto a la Riqueza, el cual estará a cargo de los

contribuyentes del Impuesto a la Riqueza y los declarantes voluntarios de dicho